Tempo de leitura: 80 segundos

Tive a sorte de visitar um dos primeiros computadores importados pelo Brasil, um Univac que ocupava um andar inteiro na sede do Banco Moreira Salles, atual Unibanco-Itaú. Tinha 19 anos.

Imaginei que o computador estivesse rodando um programa de análise de crédito, usando análise discriminante ou correlação múltipla, algo que na mão era virtualmente impossível.

“Estamos rodando a folha de pagamento”, para a minha grande surpresa.

Aí está um dos nós deste país.

Em vez de usarmos tecnologia avançada para termos vantagens competitivas, precisamos usar tecnologia avançada para resolvermos problemas criados pelo populismo dos assessores de nossos políticos.

Leis trabalhistas tão complexas e complicadas, que precisamos importar computadores para processá-las. Por isto, os juros dos bancos são elevados.

O trabalhador custa o dobro do que ele efetivamente ganha de salário no final do mês, e por isto os produtos, e neste caso os juros, precisam custar o dobro do que em outros países.

Devido a esta visita, percebi que Análise de Crédito tinha um futuro, e me especializei no assunto, e muitos vocês me conhecem pelo termômetro de insolvência.

Ledo engado. Foi quando tive a segunda grande lição sobre o Brasil.

Numa financeira, o primeiro modelo de Credit Scoring que fiz, apontou que era muito arriscado emprestar para a profissão de advogados. Parece que eles já usavam a morosidade do judiciário a seu favor, e era a profissão que mais atrasava.

Recomendei não emprestar mais para advogados.

“Você está completamente maluco? Você quer que sejamos processados pela OAB?”

Não se pode no Brasil fazer análise prévia de crédito, e recusar sob experiência estatística.

Seria considerado discriminação, um insulto, uma afronta, um racismo bancário. Não seria aceito culturalmente.

Por isto, bancos emprestam para todo mundo, até para advogados, e o custo dos atrasos e inadimplência é custeado por nós todos.

Hoje, 27% dos cartões de crédito não são pagos em 90 dias, é uma verdadeira farra dos caloteiros.

Na realidade são pagos sim, por você com estas taxas “solidárias”.

Segundo, devido a praga do nominalismo econômico, governos do mundo inteiro diga-se de passagem, taxam com Imposto de Renda o “juro” nominal e não o juro real.

20% de 10% de juro nominal é 2% de imposto, e se o juro real for 4%, isto significa 50% de imposto na fonte.

Ou seja, no Brasil de hoje, com juro baixo, o Imposto de Renda é 50% do custo do dinheiro, é mais um erro brutal de política econômica, causado pelo nominalismo econômico, que insisto tem que ser extirpado deste país.

Com IR sobre juros de 50%, significa que Bancos precisam cobrar o dobro de juros, só para pagar o Imposto de Renda do Governo Federal.

Tem mais. Em 1995, Pedro Malan acabou com a Correção Monetária dos Balanços dos Bancos. O Patrimônio dos Bancos Brasileiros foram congelados aos preços de 1994, por isto parecem tão rentáveis.

Divida o Lucro de 2011, pelo Patrimônio congelado de 1994, e o número será enorme, e fictício.

Publicar balanços que não espelham a realidade foi considerado necessário para acabar com a inflação. Outro absurdo do nominalismo.

Pior, pelas regras da Basileia e do Banco Central, os bancos somente poderão emprestar 12 vezes este patrimônio de 1994, nada mais. Foram congelados a não emprestar.

Por isto, desde 1995 os Bancos Brasileiros mudaram seu foco para receitas de serviços, e não de empréstimos.

Pedro Malan não sabia disto, mas agora você sabe, e já sabia se acompanha este blog.

Querem reduzir os Juros dos Bancos?

Não é dando murros na mesa e insuflando o povo contra Wall Street.

A culpa não é dos Bancos, que há muito deixaram de focar em empréstimos e sim em seguros, serviços, aplicações e outras atividades mais lucrativas.

Pense.

Respostas de 27

A falta de CM aumenta o lucro ficticiamente, e no Brasil bancos pagam 60% de IR e distribuem 50% de dividendos, outra consequencia do Nominalismo Economico.

Obvio que não. Este é um dos erros da Dilma com relação aos Bancos. Não há restrição severa de crédito por medo se serem taxados de discriminadores. Emprestam para quase todo mundo e o premio de risco é o mais elevado do mundo.

Sem ser chamada, respondo, ou melhor, entro na discussão: Acho que não Samuel. O acordo de Basileia limita consideravelmente a capacidade de emprestar dos bancos com base em um Patrimônio subavaliado ainda por cima. Além disso, a análise de crédito bem feita é mais importante que o juro, a não ser que se queira repor o capital com o lucro, o que não acho que os bancos tenham intenção de fazer. Talvez por isso a Dilma tenha que obrigar o BB e a CEF a abrir a concorrência. Mas, ficamos aguardando a resposta do Kanitz. Eu sou iniciante, não leve muito a sério se eu errar longe.

Kanitz: Fiquei com uma dúvida: A base de cálculo do IR (juro nominal) inclui o prêmio por risco?

Interpretação de textos é para fracos…

_____

42

O dinheiro no Brasil vai custar caro enquanto o governo continuar a ser uma maquina desgovernada de gastos.

Todo sucesso de uma empresa vem de custos reduzidos, e atenção especial com o caixa.

Mas nenhum governante irá fazer esse choque de gestão, pois o que vale é tentar a reeleição. Gastando todo o credito que se encontra disponível.

“que na verdade não é nada comparado a um carro novo que o banco pode oferecer pela matéria prá de tendenciosa.”

Tão pouco? Quem entra no governo petista e continua dando “consultorias” ganha bem mais (Palocci, Pimentel, etc.). Bom, mas já essa “rapinagem” é por uma boa causa, não é?

Bobagem! Não estou falando de nominalismo, não é o foco do que eu escrevi, estava me referindo especificamente às propostas de Kanitz para liberar capital para investimentos produtivos.

O problema não é quem é o grande financiador do Estado. Qualquer corte de recursos sem corte de gastos aumenta o rombo. Sem o FGTS (Kanitz defende, muito sensatamente, aliás, a liberdade do trabalhador de aplicá-lo livremente), o governo terá que cortar gastos ou achar outra fonte de rendas. Com as contribuições dos trabalhadores da ativa sendo investidas em vez de sendo pagas aos aposentados (fim do sistema de contribuição solidária), o governo terá que cortar os benefícios ou tirar dinheiro, muito dinheiro, de algum outro lugar.

O remédio pode até ser muito bom, mas é amargo, exige uma dieta especial (emagrecimento do Estado) e pode ter contra-indicações. Não é razão para desobedecer as ordens médicas (procurar uma segunda opinião costuma ser sensato, mas não é meu ponto aqui), mas é bom ler a bula, se preparar para os efeitos colaterais e fortalecer a resolução.

Denise,

Você está passando bem ? Onde eu defendo juros altos?

Usar um indice falho a curto prazo é melhor do que nao fazer nada. So economistas deixariam de corrigir algo, porque nao estao felizes com nenhum indice de inflacao. O otimo é o maior inimigo do bom.

É isto aí. A aliquota dependendo do prazo chega a 22,5% se nao me emgano, eu so invisto em acoes q dão 6% de dividendos,

Lucas,

Voce parece ser estudante de economia. O fato que 97% da oferta monetaria é criada por bancos, o que não é verdade, não significa que 97% do lucro dos bancos vem de emprestimos. Sorry, não foi desta vez que voces me pegaram.

Professor, sempre perfeito em suas análises. Vou mudar um pouco o assunto do debate.

Discordo: ”Hoje, 27% dos cartões de crédito não são pagos em 90 dias, é uma verdadeira farra dos caloteiros.”.

Hoje você entra em um banco para pedir informação e sai de lá com 3 cartões de credito.

Há algum tempo um funcionário da minha empresa fez um conta em um famoso banco. Acontece que ele ganha um salario minimo. Tem apenas o 1 grau completo. Quando foi sacar o salario no caixa eletrônico, apareceu em letras garrafais: ”DISPONÍVEL PARA SAQUE R$1,000,00.

É claro que ele sacou todo o montante. Não tem discernimento das coisas. E o banco omite os dados da operação por interesse próprio. Ele teria disponível apenas o salario de R$600,00

No mês seguinte o bancou cobrou a parcela e mais um juros de 13%.

Banco adora aumentar o limite do cheque especial, o que interessa são as metas no final do mês.

O coitado opta pelo pagamento minimo do cartão de credito de 10x. Só consegue enxergar o valor da parcela, os juros de 15% e as taxas passam despercebido.

Enquanto a educação não chega a população, caberia o governo a fiscalizar os bancos com maior rigidez, porque esse roubo é escancarado. É um estupro ao bolso dos operários, que são a maior parte da população.

“A culpa não é dos Bancos, que há muito deixaram de focar em empréstimos e sim em seguros, serviços, aplicações e outras atividades mais lucrativas.

Pense.”

Professor, saiba que 97% da ofeta monetária (money supply) é criada por bancos privados sobre empréstimos (dívidas). Você já escreveu um artigo sobre o multiplicador bancário, portanto já sabe por onde começar a entender o problema. Agora vá um pouco mais fundo e estudo como o dinheiro é criado. Assim você vai entender como funcionam os juros.

Olá Sr. Kanitz

Para entender melhor o seu artigo, resolvi tentar na prática. Gostaria saber se o raciocínio está correto:

Levando em conta:

Taxa de Juros: 9% aa

Inflação 5,44% aa

Teremos através da Formula de Fisher o JURO REAL de 3,38%

Se levarmos em conta que a alíquota de Imposto de Renda de PJ sobre o lucro “nominal” é de 15%.

Investindo R$100,00 teríamos lucro de R$9,00 e pagaríamos imposto de R$1,35 (15%).

Agora, descontando a inflação, nosso lucro REAL seria de R$3,38.

Pagando R$1,35 de imposto sobre um ganho REAL de R$3,38, estamos pagando um IMPOSTO REAL de aprox. 40%.

É este o raciocínio?

Obrigado.

Professor, muito bom o texto, e faz lembrar d que o sr. fala sobre a crise da dívida na década de 80, quando os bancos americanos ficaram proibidos de emprestar devido ao seu patrimônio da década de 20.

No entanto, me pergunto sobre como fazer a atualização monetária. Índices de inflação são medidas aproximadas, de acordo com determinados critérios adotados pelo instituto que faz a pesquisa, que nunca são os critérios estritamente percebido por alguém.

Por exemplo: digamos que eu consuma mais carne de frango que bovina. Percebi, nos últimos anos, uma inflação menor que a medida oficialmente, que leva em conta um consumo per capita bovino maior que o meu.

Lógico que existe uma ciência (ou arte?) apurada por trás da estatística, mas por mais apurada que seja a técnica utilizada, não temos um valor exato de inflação, apenas uma aproximação. Esta aproximação é válida para certas funções, como tomar decisões públicas e de mercado, fazer previsões de preços futuros, e até estimar reajustes de preços que seao aceitos pelo mercado.

A longo prazo, por outro lado, o cálculo da inflação pode trazer distroções de acordo com o método calculado, e, como dito acima, de acordo com a percepção do que realmente importa. O sr. mesmo já comentou isso algumas vezes neste blog.

Então como usaríamos uma ferramenta imprecisa por definição como parâmetro para correção de preços no mundo real?

Sei que hoje usamos isso (principalmente em preços públicos), e no passado usamos ainda mais, mas a abolição do uso de uma estimativa como se fosse um índice exato não foi um avanço? Ou a aproximação já seria melhor que manter as coisas como estão?

Alberto, o grande financiador do Estado são os impostos, não as contribuições (que aliás, são superavitárias, ao contrário do que espalham). Os impostos, sim, sustentam a atividade do Estado e devem ser revistos para diminuir sua complexidade.

Mas, afinal, o que tem as contribuições sociais a ver com o nominalismo econômico?

Barbaridade! Kanitz!

Tu acreditas mesmo nisso?

Na realidade este sistema financeiro feroz aumenta os juros para evitar a inadimplência mas torna as condições de pagar o empréstimo praticamente impossíveis devido a estes mesmos juros abusivos. Transformando uma dívida na famosa “bola de neve” impossível de sair, pagando-se muito em juros sem ter fim e muito menos abatendo o valor tomado de empréstimo (o principal).

E, ainda os inadimplentes são chamados de caloteiros, e todos são conclamados a irem contra esses caloteiros no lugar de atacar esse sistema que cobra um spread bancário muito acima do razoável.

Barbaridade! Kanitz! Defender as ferramentas neoliberais deste capitalismo insano e insustentável, bem sabes disso. Lamentável!

Acompanhando em silêncio seu trabalho percebi que entre os juros que a Dilma mandou baixar na CEF e BB para essa explicação sem vergonha apoiando os latrojuros que o senhor explica nesse seu artigo, “latrojuros” morte das empresas e pessoas físicas com os juros dos ladrões legalizados “bancos”, rapinagem praticado no mercado financeiro. O senhor dizer que o problema é a folha de pagamento. Posso estar enganado mas o senhor despencou no meu conceito, que na verdade não é nada comparado a um carro novo que o banco pode oferecer pela matéria prá de tendenciosa.

Professor Kanitz,

Tomei a liberdade de colocar um link para esse artigo em minha página do Facebook. Achei muito exclarecedor… Afinal, somos mal informados sobre diversos assuntos. Faltam análises em profundidade, que mostrem a ligação do particular com o todo.

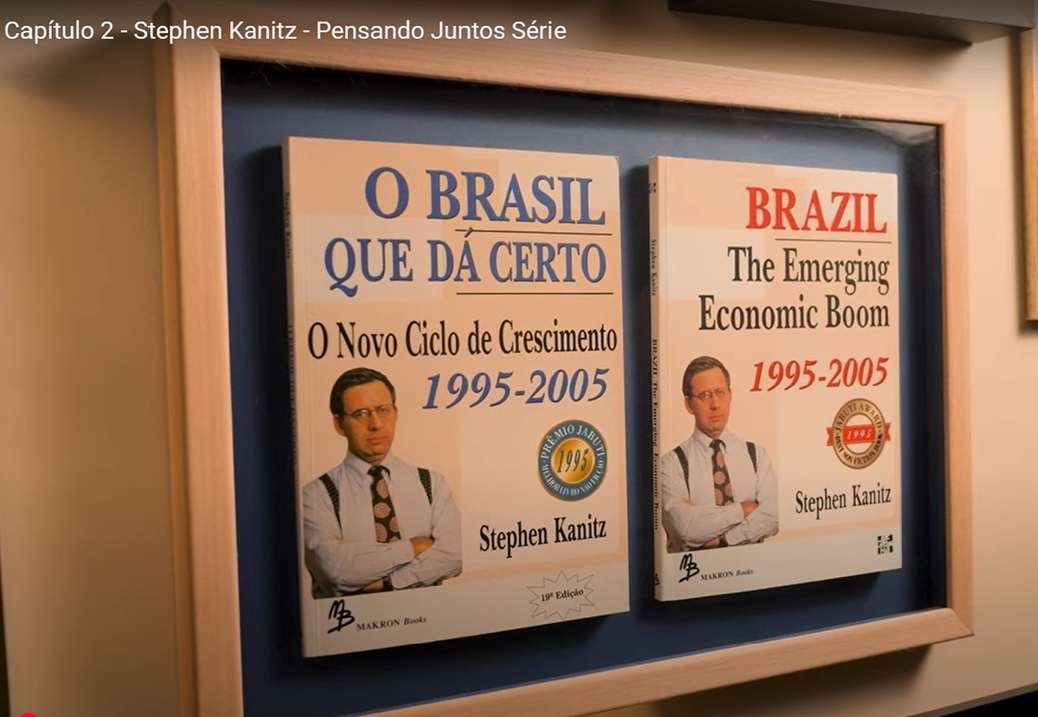

Sou um leitor assíduo de suas publicações. Tenho até um livro seu, antigo, que gostaria de um dia receber uma dedicatória: “O Brasil que dá Certo”.

E segui seu conselho sobre como publicar um livro, lembra? Sobre lançar os capítulos em um Blog e coletar informações?

Ficaria honrado com sua visita:

http://fadasdonossomundo.blogspot.com/

Obrigado

Ah, bom: o segredo de não ser burro é não pensar. Avise se funcionar com você.

Gostaria apenas de complementar, que desde 2008, entrou em vigor novas normas contábeis, as ditas normas internacionais, que introduziram na contabilidade brasileira conceitos como: “fair value”, “impairment”, “deemed cost” e outros, num esforço de melhorar a informação contábil a valores mais verdadeiros. Porém a contrapartida do governo foi criar um “monstro” chamado FCONT com o objetivo de anular os efeitos destas mudanças criando o balanço fiscal, ou seja, para continuarmos pagando o imposto de renda sobre o lucro IRREAL.

Nunca vi tanta besteira junta. Dizer que banco não lucra com empréstimo num país onde tudo gira em torno do cŕedito (vai nas casas bahia e veja o mundo real) é o mesmo que acreditar em duendes.

E não adianta esbanjar seus estudos e títulos. Como diz o dito ppopular, pensando morreu um burro.

Otima analise.

Correção: “… tem sugerido HÁ um bom tempo”. Desculpem.

Até aí eu entendo. O que me parece ser um problema é que o dinheiro dos encargos sociais, do FGTS e da contribuição solidária à Previdência não está exatamente sobrando: ele ou reverte (ao menos em teoria) para o trabalhador futuramente ou paga por benefícios presentes (os aposentados atuais estão recebendo as contribuições dos trabalhadores da ativa, que, por definição, não podem poupar para si mesmos e sustentar os aposentados ao mesmo tempo) ou é gasto pelo governo (diminuindo sua necessidade de fazer dívidas no mercado) para sustentar suas atividades. Para liberar poupança do jeito que o senhor está falando (e tem sugerido a um bom tempo), não seria necessário reduzir dramaticamente o tamanho do governo (sempre difícil politicamente e até socialmente traumático, dependendo do que se corte) e, no caso dos aposentados e trabalhadores da ativa que já contribuiram muito, aceitar uma grande redução das aposentadorias (afinal, o que foi gasto foi “perdido”, a partir da eliminação do regime de contribuição solidária, cada um passa a contribuir para a própria aposentadoria)?

Caro Kanitz,

Você comentou que o grande foco dos bancos hoje não é emprestar dinheiro. Mesmo considerando esse fator, gostaria de saber se no caso do Banco do Brasil e da Caixa uma redução forte dos juros poderia provocar algum problema de solvência financeira desses bancos no longo prazo.