Na Revista Veja, de 5 de setembro de 2007, um ano antes da crise de 2008, publiquei com todas as letras, o ano e montante da Crise. Bem diferente do publicitário Nouriel Roubini que desde 2003 previa sem data e valor.

“…os bancos do mundo deixarão de emprestar 2 trilhões de dólares em 2008, só para poder se enquadrar nos ditames de Basileia I e II. Um tiro no pé dos bancos e na economia do planeta.”

*

Previsão confirmada em 5 de dezembro de 2008:

“Oppenheimer & Co analyst Meredith Whitney, among the earliest to turn bearish on the sector, said she expects lenders to pull more than $2 trillion of credit lines over the next 18 months, with severe consequences for U.S. consumers.”

Lendo o artigo que republico aqui, fica claro que os EUA e a imprensa americana, não diagnosticaram corretamente as verdadeiras razões que geraram esta crise. Diagnósticos errados geram curas equivocadas e mais sofrimento, até morte.

Artigo Original

Por que os grandes emprestadores de hoje são os fundos de pensão, hedge fund, e as empresas de private equity, e não os bancos comerciais, com seus mais de 500 anos de tradição nessa área?

A origem da crise atual remonta a 1933 e 1935, quando o governo americano instituiu uma série de regulamentos visando impedir que os bancos emprestassem além de sua capacidade financeira.

Esses regulamentos foram sendo modificados ao longo dos anos, e sua última versão são os acordos de Basileia I e II.

Neles encontramos a regra básica comum a todos: “Os bancos poderão emprestar no máximo doze vezes seu capital e reservas, corroídos pela inflação do ano, ano após ano”.

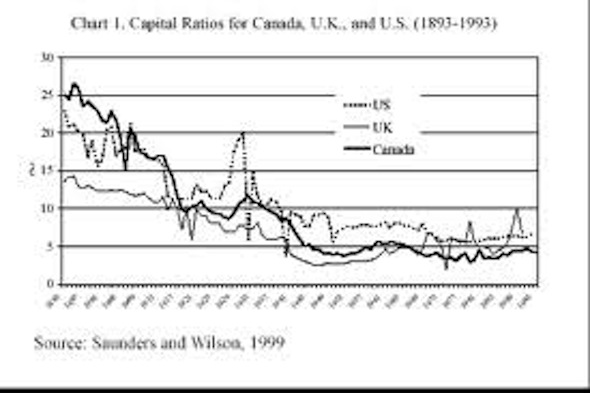

O gráfico acima mostra como os capital dos bancos foi sendo corroídos ao longo da última década, a base de 3% ao ano.

Deve ser a regra mais estapafúrdia e incoerente da história econômica do mundo, porque enfraquece a capacidade de emprestar dos bancos ano após ano, justamente o contrário do que queriam fazer.

Imagine o estrago que acarretaram ao setor bancário vinte anos de inflação multiplicados pela alavancagem de doze vezes o patrimônio líquido.

Devido à inflação média somente deste ano, os bancos do mundo deixarão de emprestar 2 trilhões* de dólares em 2008, só para poder se enquadrar nos ditames de Basileia I e II.

Um tiro no pé dos bancos e na economia do planeta.

Os bancos comerciais, para sobreviver, mergulharam de cabeça em outras atividades, como serviços, derivativos, securitização de recebíveis. No ano passado, somente os bancos americanos realizaram a loucura de 157 trilhões de dólares em derivativos, contra 500 bilhões em 1988.

Hoje, os empréstimos não passam dos 6 trilhões; o negócio dos bancos comerciais agora é outro.

No Brasil, sentimos o efeito dessa regra bancária insana em 1982 e 1983, quando a inflação americana atingiu 20%, obrigando os bancos a recolher 20% de seus empréstimos, por simples regulamentação governamental, criando a famosa crise da dívida externa, que nos causou uma década e tanto perdida.

Acusaram-nos na época de ser um país superendividado, de ter tomado empréstimos demais, quando na realidade eram eles que estavam sendo forçados a dar empréstimos de menos.

Os bancos também foram acusados injustamente de ter emprestado sem rigor, o que resultou nesses acordos ainda mais rígidos de Basileia I e II, que mantiveram o absurdo original de usar como cálculo um capital corroído anualmente pela inflação.

Um enorme retrocesso.

Compare isso com a regra utilizada pelo Banco Central brasileiro até 1995: “Os bancos poderão emprestar até doze vezes seu capital, corrigido anualmente pela inflação”.

Se em vez de pedirem moratória, implorarem por mais prazo, nossos negociadores tivessem exigido a troca do “corroído pela inflação” por um “corrigido pela inflação”, os bancos americanos teriam tido o necessário espaço para respirar e teríamos resolvido a não-crise numa boa.

Tínhamos até a obrigação de alertar o mundo nesta crise de 2008, pois só os brasileiros enxergam essas frases em itálico, calejados que fomos pela inflação.

Mas, em 1995, Pedro Malan introduziu, inexplicavelmente, a regra “corroído pela inflação”, enfraquecendo nosso sistema bancário, forçando-o a ganhar dinheiro com serviços, e não com empréstimos, comprometendo o crescimento do Brasil – mais um erro do governo FHC.

Agora no Brasil como nos Estados Unidos vale a regra “Nosso bancos, a partir do Plano Real, poderão emprestar somente até doze vezes seu capital, corroído anualmente pela inflação”.

Por isto o Brasil não cresce, FHC e seus assistentes acadêmicos detonaram o nosso setor bancário, que agora presta serviços em vez de emprestar.