Todo dia alguém me pergunta no que estou investindo porque sabe que eu tenho tido um bom histórico em prever o que será importante no futuro.

O futuro é Private Equity.

Ponto Final.

Mas vamos por partes.

Fundos de Private Equity são investimentos feitos em empresas que em 3 a 4 anos serão os futuros IPOs na Bolsa.

Como todos sabem, IPOs são os melhores momentos para se vender ações, um esforço concatenado por 40 bancos e corretoras para gerar uma mega demanda em cima de um único papel.

Nunca tantos compram ao mesmo tempo como num IPO.

É quando você deveria estar vendendo e não comprando, que é justamente o que os Fundos de Private Equity estarão fazendo.

O segredo que todo mundo sabe, e ninguém segue, é comprar quando ninguém está olhando o papel, quando a empresa sequer é listada na Bolsa, que é o que os Fundos de Private Equity fazem.

E vender justamente quando todos estão comprando.

Fundos de Private Equity compram empresas ilíquidas, em geral 30% a 40% mais baratas do que em Bolsa, justamente porque são ilíquidas e ainda não listadas em Bolsa.

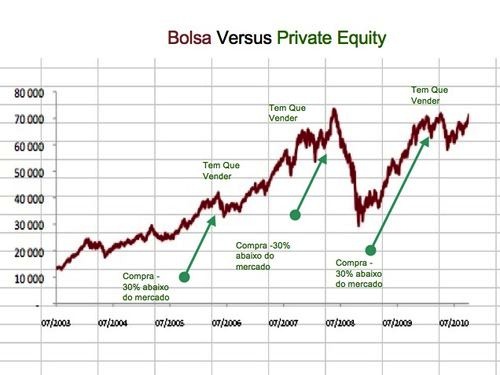

É por isto que os investimentos de PE, a parte verde do gráfico, começa com um valor bem mais baixo do que o Ibovespa.

Você sempre compra mais barato, o que já é uma enorme vantagem com relação a Bolsa.

Melhor ainda.

Ao contrário de Fundos de Ações que só compram e vendem papéis, a preços de mercado, após o IPO, Private Equity compra antes.

Ao contrário de Fundos de Ações que só compram e vendem papéis com base em dicas e relatórios de análise, Fundos de PEs são ativos na administração das empresas, colocam a mão na massa, se envolvem.

Eles ajudam a melhorar a rentabilidade da empresa, em achar parceiros estratégicos, o que aumenta em 20 a 50% o valor destas empresas novatas, e em pouco tempo.

Obviamente, nem sempre.

Fundos de PE são ativos e não passivos.

Agora vem a parte mais sensacional.

Ao contrário de Fundos de Ações, Fundos de Private Equity VENDEM suas posições NA ALTA.

É o negócio deles, levar um empresa até o seu IPO.

É a ponta final das flechas verdes.

Nem sempre acertam na mosca, mas acertam muito perto, mas sempre vendem na época de euforia, algo que Fundos de Ações não fazem nem querem, porque perderiam o cliente.

Fundos de Private Equity o devolvem no auge da Bolsa.

Você fica líquido quando todo mundo está comprado.

O segredo da rentabilidade superior de Fundos de Private Equity é justamente este.

A opção é sua:

1. Comprar renda fixa sabendo que os juros no Brasil caminham lentamente para 2%, e aí todos os demais ativos estarão caros.

2. Comprar ações que muita gente sabe que o melhor momento da Bolsa foram os últimos 20 anos, nunca mais teremos algo igual, infelizmente.

3. Ou comprar 30% mais barato, melhorar a empresa em mais 20 a 50%, e quatro anos depois, em média, vender justamente na alta, quando todo mundo está comprando.

Fundos de Private Equity são restritos para grandes fundos de pensão, e endowments como Harvard que investe US$ 20.000.000 por vez.

Grandes Fundos de Pensão colocam 10 a 30% em fundos de PE, com tendência a crescer.

Nós pobre mortais temos finalmente uma chance de fazer parte deste seleto grupo.

Através de um Fundo de Fundos de Private Equity, que agrega centenas de pequenos investidores num único Fundo, e este por sua vez investe em 8 a 10 Fundos de Private Equity junto com os grandes.

Com a vantagem de menos volatilidade, e menor risco pela diversificação.

5 Responses

Professor,

Em um dos seus artigos, você foi um entusiasta no incentivo da compra de ações. E não para virar um daytrader, e sim um novo sócio da empresa em questão.

“2. Comprar ações que muita gente sabe que o melhor momento da Bolsa foram os últimos 20 anos, nunca mais teremos algo igual, infelizmente.”

Realmente os últimos 20 anos foram de pura euforia. Porém, ainda acredito que há um enorme potencial nas ações, haja vista a redução dos juros e a quantidade ainda muito reduzida de pessoas físicas na bolsa.

Concordo com você quando diz que o futuro são os private-equities.. É a nova sensação. Mas a forma como você falou sobre a compra de ações fica parecendo que é puro mico entrar nesse mercado.

Abraços!

Doutor Kanitz,

Já tem dois anos que venho estudando mercado de renda variavel, e tambem acredito que um momento igual a 20 anos será bem dificil. …. porem com métodos de analise tecnica é possível ganhar dinheiro como Trader, mas o que o brasileiro precisa urgentemente aprender é que a regra nunca muda.

Pra ganhar dinheiro tem que estudar muito ….. não importa no que a pessoa queira ganhar dinheiro.

Se for a base de investimentos a pessoa tem que estudar com muita calma diversos tipos de investimento e assim buscar ainda o apoio de um profissional da area.

A regra não vai mudar, quer ganhar dinheiro …. escolha uma forma, estude-a . Assim você terá muito mais chances do que aqueles que não estudaram e sim apenas escolheram.

Trabalho a algum tempo com o mercado de ações e concordo com o professor.

É realmente uma pena que tenhamos poucos fundos de Private no Brasil, mas o motivo na minha opinião é o próprio investidor. Afinal este tipo de fundos seriam fechados e com prazo de desinvestimento longo, e como minha experiência sugere pouquíssimas pessoas aceitam “imobilizar” os seus investimentos por longos prazos a não ser quando trata-se de imóveis ( triste mas verdade).

Quando tivermos mais conhecimento por parte dos investidores talvez tenhamos mais fundos de private com acesso para mortais com R$ 30.000,00 ou R$ 50.000,00.

Sobre o mercado de ações, é uma pena que o mercado influencia as pessoas a investir errado.

Quem trabalha no meu ramo, tende a tentar incentivar as pessoas a aprender “Análise Técnica” e girar o seu dinheiro a fim de ganhar dinheiro com as corretagens, sem o menor pudor com o dinheiro dos clientes.

Sei que 95% dos “vendedores” de análise técnica do mercado são somente grandes vendedores de cursos e nem os mesmos conseguem fazer os lucros que vendem em seus cursos.

Isso é cultural, o povo quer ser enganado pois tem uma necessidade urgente de ganhar fortuna no curto prazo, é por isso que temos o sucesso das Telex da vida por aqui!

Parabéns Professor por trazer esclarecimentos tão pertinentes a todos nós…

Direto ao ponto: gostei, concordo e gostaria de conhecer indicações de fundo de fundos de PE.

Prof. Kanitz,

Muito interessante, me lembrei na hora da GP Investments do Lemann e Cia.

Seria de muito bom grado termos em um outro post maiores expliccações sobre este tipo de investimento.

Abraços.