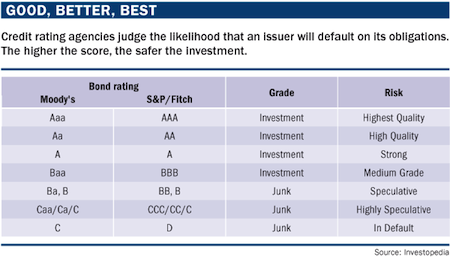

Para vender diretamente para Fundos de Pensão, algo que nunca havia sido feito pelo Brasil, é necessário ter um Investment Grade.

Em 1986 fui trabalhar no Governo Sarney, para tentar resolver a questão da Dívida Externa.

Resumidamente, os Ministros das Finanças da era militar haviam assinado vultosas dívidas externas com juros nominais, indeterminados, que “flutuavam” após a assinatura do contrato, a taxa LIBOR, que não é um número pré-determinado.

Onde deveria aparecer “O Brasil deverá pagar uma taxa pré-determinada, como 4% ou 5%”, aparecia 5 letras:

“O Brasil deverá pagar a taxa LIBOR da época, qualquer que ela seja”.

“Qualquer que ela seja” não é um contrato que pessoas responsáveis normalmente assinariam, razão da nossa revolta na época.

Para um administrador competente, especialmente público, é uma cláusula onde os juros são estabelecidos após a assinatura do contrato, é inaceitável. Aliás até dá para desconfiar quem faria tal loucura.

O que a rigor é até inconstitucional, juros precisam ser pré-estabelecidos e aprovados pelo Congresso Nacional.

Mas na época, não havia um Ministério Público que pudesse lutar pela defesa do patrimônio nacional.

Quando os juros “flutuaram” para 19%, em 1982, com todos aqueles contratos assinados por Professores Acadêmicos sem experiencia, tivemos a Crise da Dívida Externa.

Fomos obrigados a pagar estes juros exorbitantes, porque estava no contrato.

Não havia como contestar.

Obviamente não havia como pagar, e quebramos.

“Nossa ciência não tinha como prever um aumento destes”, fora da curva, me explicou um Ministro que foi um dos assinantes destes contratos.

Ora, isto é justamente uma razão científica para nunca assinar contratos com juros em aberto, se ninguém é capaz de prever um aumento daqueles.

Continuamos até hoje com um sistema parecido, mas substituímos as letras Libor por Selic.

Como defendia a tese de juros pré-determinados com mais de 200 artigos publicados em jornais e revistas, fui convidado pelo então Ministro do Planejamento, João Sayad um acadêmico jovem e criativo.

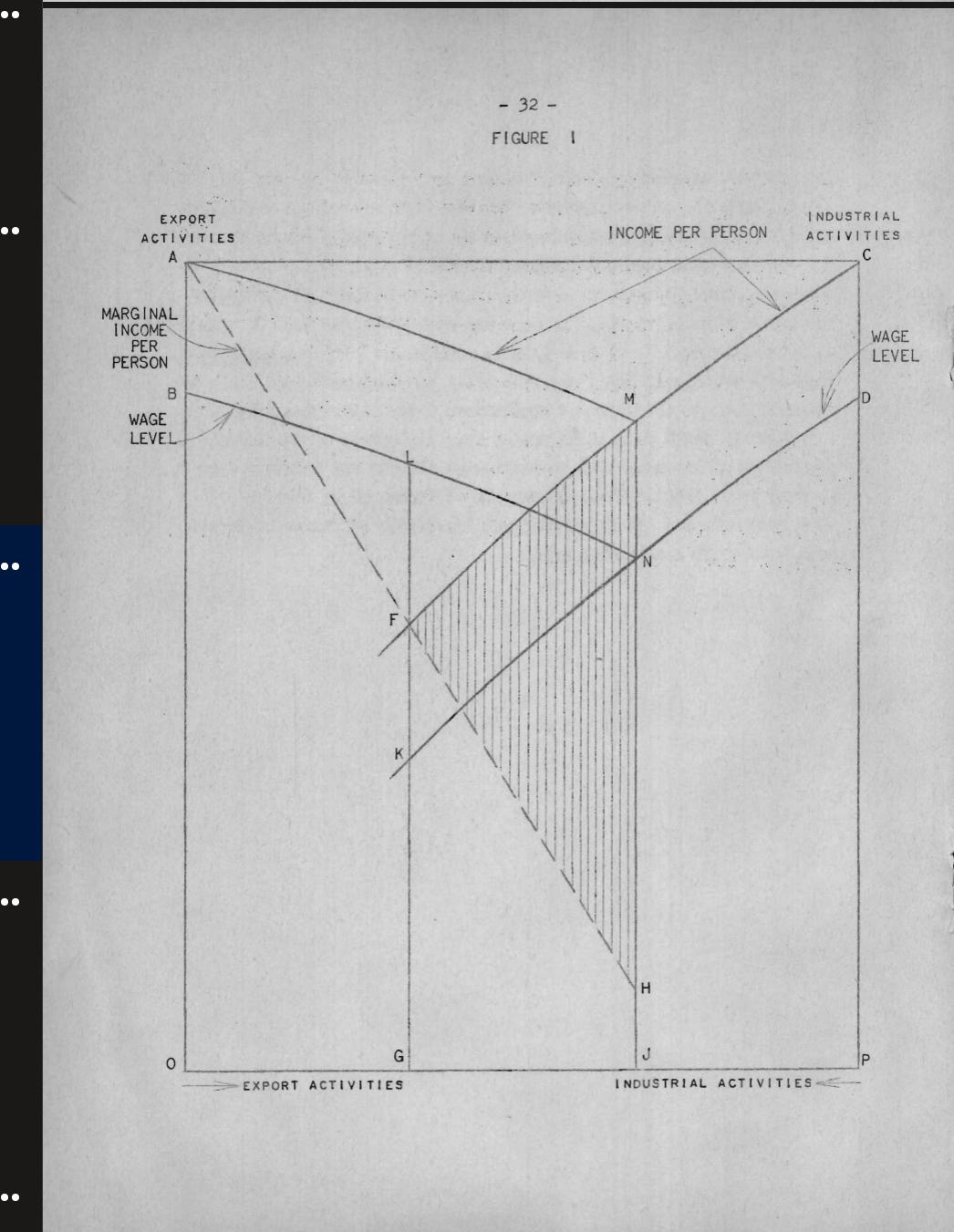

Criamos em 1987 uma equipe no governo para vender títulos brasileiros com juros fixos e pré-determinados, com juros reais e não juros nominais, aos grandes fundos de pensão americanos.

Fazia parte da equipe o administrador Ricardo Knoepfelmacher, que iria se destacar anos depois como Presidente da Brasil Telecom.

Para vender para Fundos de Pensão, algo que nunca havia sido feito pelo Brasil, é necessário ter um Investment Grade das companhias de rating, e contatamos a Standard & Poor´s na época, para iniciarmos o procedimento de análise do Brasil, e obter um investment grade.

Tudo corria bem até a Moratória da Dívida Externa impetrada por outra ala do governo, jogando por terra toda a possibilidade de substituir os Bancos Internacionais pelos 20.000 fundos de pensão que havíamos identificado com a Towers Perrin, atuários americanos.

Perdemos 2 anos, a rigor perderíamos mais 10 – a Década Perdida, e desmontamos a nossa equipe e o Brasil ficaria à mercê de intermediação de banqueiros por mais 20 anos.

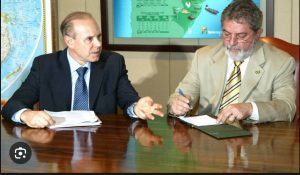

Quem começou as tratativas novamente com a S&P, foi Joaquim Levy, secretário do governo Lula.

Dei meus parabéns ao Joaquim por ter reiniciado um trabalho que ficara 20 anos parado, e perguntei como ele havia convencido o Lula.

Convencer um governo a fazer concessões ao FMI em troca de um empréstimo eminente é uma coisa, mas convencer um governo a fazer concessões a uma empresa privada como a S&P, sem garantia de empréstimos eminentes, só um selo de qualidade, é outra coisa, bem mais complicada politicamente.

“Lula foi o mais fácil de convencer, lembre-se que ele já trabalhou numa empresa”.

Lula fez uma série de concessões à S&P para conseguir o Investment Grade a um enorme custo político, como as inúmeras discussões do Superávit Primário atestam.

Obviamente, Henrique Meirelles soube, como Joaquim, convencê-lo da necessidade, algo que todo país europeu já havia conquistado.

De qualquer forma, mérito deste governo e das medidas como “reservas internacionais”, que ajudaram a obter o selo de investment grade.

O ponto é que nenhum governo futuro poderá agora deixar de almejar o Investment Grade, agora que ficou óbvio o benefício que tivemos: juros mais baixos, aqui e externamente.

Nenhum governo futuro se atreverá a perder o Investment Grade conquistado no Governo Lula Meirelles.

Será considerado uma conquista do Governo Lula que terminou o que o Governo Sarney começara, e que por 20 anos ficou esquecido porque juros fixos e pré-determinados não eram prioridade.

Agora cabe a todos nós melhorá-lo.

Nosso “selo” ainda é uma nota mínima, temos que almejar um A, AA ou até AAA, para abaixarmos os juros internacionais, devido ao precário nível de nossa poupança interna, mas isto é uma outra questão.

14 Responses

Do pouco que entendo de medicina, esse artigo põe por terra, de uma vez, o mito de que o Governo Lula foi uma cópia do governo FHC. Certo?

O mérito de FHC é o Plano Real e nada mais. Aliás, nem a estabilização da moeda conseguiu, pois juros e inflação subiram de forma exagerada, sem controle, cerca de dois anos após o plano. O governo atual pode falar de peito aberto: maior geração de emprego e renda da história desse país. E outra, a oposição só tem um projeto: o poder. E fica envergonhada de admitir que quer privatizar, pois isso lhe tira votos. Não tem idéias, não tem discurso, não tem expressão. É medíocre. E ainda, as poucas vozes lúcidas, como Aécio, são caladas pelos “DINOSSAUROS”, políticos jurássicos, datados, retrógados, reacionários e incompetentes. De fato, LULA os tira da frente com uma simples assoprada. Este sim, sem estudo, está anos-luz à frente de nossos políticos ditos “academicos”.

Senhor Kanitz, Bom dia !

Se “administradores financeiros normalmente não assinariam contratos ” com “taxa LIBOR da época, qualquer que ela seja” , deveriam administradores do sistema político aceitar/homologar condidaturas a cargos no executivo/legislativo/judiciário, incompatíveis com o Investment Grade ?

Uma pessoa inteligente como Kanitz, dizendo que o Lula fez coisas boas. Impressionante como os doutores em Antropologia, Sociologia, Filosofia, Ciência Política, irão aceitar coisas como essas.

Acho muito otimismo acreditar que independente de quem seja eleito teremos investment grade no futuro. Nossos políticos são populistas, inclusive Lula que está aumentando significativamente o déficit público, incompatível com investment grade.

Todas as operações de empréstimo quanto as aplicações da empresa na qual trabalho são indexados ao CDI (ou Selic). É fácil dizer que é melhor prefixar os juros quando o único movimento provável é a elevação destes indexadores. Mas e quando estes têm a possibilidade de cair significativamente? Fora isso, sempre que os juros são prefixados o tomador acaba pagando um spread maior, pois o risco de variação do indexador é transferido para quem empresta.

Impressionante! Parece que numa corrida de obstáculos com revezamento só merece medalha o atleta que concluiu o trecho final e cortou a fita. Nada conta as condições que os anteriores encontraram não só no país, como também no contexto mundial. Realmente, foram 500 anos de apagão. E as chances que estamos perdendo, agora com tudo favorável, de fazer as reformas a tanto necessárias para que desatemos ou amenizemos os “nós” fiscais, políticos, previdenciários, jurídicos, etc. Não – reformas representam desgaste e colocam em risco a popularidade.

Para de muitos que comentam, a lucidez não convém. Governos anteriores, mesmo ante cenários adversos, a atitude do governo foi irresponsável no que tange à economia e ao social. Veja: Até em revistas anti-esquerdista está documentado. O governo Lula encontrou um cenário internacional melhor e agiu, sim, de acordo, o que não é mérito da pessoa do Lula, mas do governo como um todo. Este governo, assim como os anteriores, foi marcado por corrupção, o que faz dele, nisso, tão execrável quanto os anteriores. O social é, em certa medida, lamentável, ineficiente e imediatista, porém uma população de famintos miseráveis se extingue, pela primeira vez em muitos anos, o que não se deve a um cenário econômico internacional favorável.

Cicero, provavelmente eles estudaram e são capazes de avaliar de forma mais isenta e racional. O fato de um governo apresentar reconhecidamente um viés responsável não fez dele excelente no todo. É preciso ponderar, exercitar o raciocínio sobre o que você lê. Não o Lula, específicamente, mas no mandato do Lula, assim como no mandato do FHC houveram, excepcionalmente, coisas boas sim, em ambos. Espero que você seja mais responsável no seu voto do que na emissão da sua avaliação limitada e emotiva.

Bom ganhamos o Invesment Grade.

Mas tivemos que aumentar os impostos para barrar o fluxo de moeda estrangeira vinda para o Brasil. Pois nosso cambio é flutuante e o dollar despencando a cada dia.

Economia é muito complicado, melhor se aproveitar disto para ganhar dinheiro..

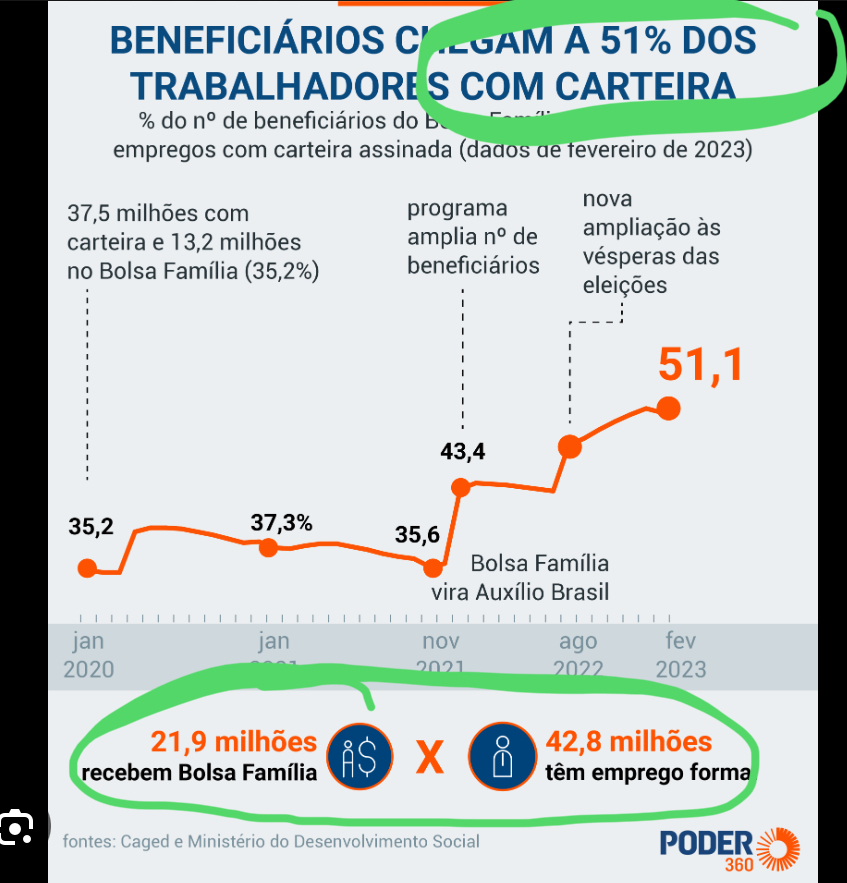

Pois bem, melhoramos substanciosamente nosso Investment Grade. Entretanto, não se vê reflexo disso no cotidiano da maioria da população, sobretudo na questão da distribuição de renda. Por favor Stephen peço a gentileza de que você associe melhores indicadores na economia que sirvam de potencial para aperfeiçoar a renda do cidadão. Exemplo: você poderia elaborar um texto sobre o projeto de lei “Renda Cidadã” (pouco divulgado pela mídia) de autoria do senador Eduardo Suplicy.

Uma das coisas que a Administração ensina é a ciência da negociação. Se vocês “Administradores” não conseguiram negociar corretamente suas posições, mostra-se então que a culpa foi de vocês.

Há algo que não é possível esconder, mas que a maioria das pessoas com ânimo dobre fazem, é que apesar da Econometria, a Economia é uma Ciência Humana, portanto, suas hipóteses e teses são passíveis de divergências.

A Assimetria de Informação é difícil de ser estimada em um modelo matemático ou econométrico, por isso, que a posição Marshalliana, talvez, não seja a melhor referência para a economia.

O problema é que isso vira dogma, então, toda a ciência converge para um mesmo caminho. Nossas posições são tomadas de acordo com o main stream vigente. Partimos do efeito manada e tentamos ter ganhos resíduais com fugas temporárias dessas posições.

Falar que o Governo FHC foi uma lástima é apenas temerário, ainda mais quando alguém professa-se ser um Economista, Administrador ou coisa do tipo.

É um erro metodológico, que cai mal para um professor de metodologia. Afinal, não podemos tomar a parte pelo todo!

Tal qual o Governo Lula, o Governo FHC teve pontos bons e ruins. Eu, particularmente, penso que houveram mais pontos bons do que ruins! [Bolsa Escola, Vale Gás, Lei da Responsabilidade Fiscal (negligenciada pelo Governo Lula), Provão, Política de Combate a Aids (premiada pela ONU), Genéricos, as primeiras concessões rodoviárias, ampliação do Sistema de Defesa da Concorrência, dentre outros].

O Kanitz está tentando defender a tese da reconstrução do Brasil a partir do Lula, o que é uma fálacia. Não houve uma reconstrução do Brasil! O Brasil seguiu o mesmo modelo econômico, as mesmas políticas sociais empreendidas no Governo FHC.

A única coisa que podemos dizer ser nova no Governo Lula é a sua política externa, que está baseada no conceito nacional-desenvolvimentista e no conceito de centro-periferia (inclusive, foi teorizada pelo Fernando Henrique Cardoso, enquanto membro da CEPAL). O Lula procura mostrar uma independência na condução da Política Externa Brasileira, aproximando-se de vários campos ao mesmo tempo.

Enfim…

Talvez, Cícero, falte aos Sindicalistas tomarem posições menos ambíguas. É esse grupo social que acusa o Governo FHC (o sociólogo) de ter sido sectário, de não ter feito coisas boas para o Brasil.

Puxa, Anderson, isso é tudo de bom que você pode enumerar no governo FHC? E além do mais incluindo os genéricos e o combate à aids,que veram do governo Itamar Franco? E a Bolsa-Escola e o Vale-Gás, que foram pífios (para usar um adjetivo caro aos anti-Lula) programas sociais, devidos mais à atuação da Primeira Dama Dona Ruth do que à vontade política do governo? Se o Brasil tivesse seguido “o mesmo modelo econômico, as mesmas políticas sociais empreendidas no Governo FHC”, meu caro, a gente estava hoje de joelhos perante a banca internacional, para dizer o mínimo.